個人事業主が引越しを行なった場合、住所変更はどのように行えばいいのでしょうか?

必要書類や期限、確定申告への影響はどのようなものなのでしょうか?

気になる個人事業主の住所変更のやり方や、確定申告の注意点などを詳しく解説します。

また引越しはどうしてもバタバタしがち。

調べることや必要な手続きが多くて、困ってしまいますよね。

そんな時に便利なのが、引越し見積もりサイトです。

見積もりサイトの中でも、引越し侍であれば業界最大級の提携業者数の中から最適の引越し業者を選ぶことができます。

引越し侍を利用することで、引越しの手間が軽減すること間違いなしなので、ぜひチェックしてみてくださいね!

- 8万件の豊富な口コミから簡単に業者を比較可能!

- 大手から地域密着型の業者まで幅広くラインナップ!

- 分かりやすいシステムなので簡単操作で複数の業者から見積もりがとれます!

個人事業主の引越しで必要な手続きとは?

個人事業主の引越しで住所が変わった場合、住所変更の手続きを行う必要があります。

引越し後1ヶ月以内に手続きをしないと、5万円以下の過料に課せられることがあるので注意しましょう。

個人事業主の引越しで必要な手続きは、引越しの内容によって異なります。

それでは、引越しの内容によってどのような手続きが必要になるのでしょうか?

- 納税地が変わった場合

- 青色申告の場合

- 自宅以外の事務所を納税地としている場合

- 従業員を雇っている場合

- 海外に引越しをする場合

それぞれのケースについて必要な手続きを詳しく解説します。

納税地が変わった場合

引越しによって納税地が変わった場合は、税務署に住所変更の手続きが必要です。

納税地とは、確定申告をしたり納税したりする場所のこと。

個人事業主の納税地は、個人事業主の住所地が該当します。

特に自宅で開業をしている個人授業主であれば、必ず住所変更の手続きを行いましょう。

横にスクロールします

| 必要な書類 | |

|---|---|

| 納税地が変わった場合 | ・「所得税・消費税の納税地の異動又は変更に関する届出書」 ・「個人事業の開業・廃業等届出書」 |

| 納税地が変わらない場合 | 「個人事業の開業・廃業等届出書」 |

「所得税・消費税の納税地の異動又は変更に関する届出書」と「個人事業の開業・廃業等届出書」を引越し前の税務署に提出する必要があります。

納税地が変わらない場合は「個人事業の開業・廃業等届出書」の提出で手続きが可能です。

しかし令和5年1月1日以降に引越しを行なった場合は、「所得税・消費税の納税地の異動又は変更に関する届出書」を提出する必要はありません。

税務署には「個人事業の開業・廃業等届出書」の提出で手続きが可能です。

加えて、確定申告に新住所を記載することで住所変更が完了します。

青色申告の場合

青色申告とは確定申告の書類の種類のこと。

開業時に「個人事業の開業・廃業等届出書」を提出した個人事業主が提出できる書類です。

主に、節税ができるなどのメリットがあります。

青色申告の場合でも、納税地が変わった場合と納税地が変わらない場合で手続きが異なります。

横にスクロールします

| 必要な書類 | |

|---|---|

| 納税地が変わった場合 | ・「所得税・消費税の納税地の異動又は変更に関する届出書」 ・「個人事業の開業・廃業等届出書」 |

| 納税地が変わらない場合 | 「個人事業の開業・廃業等届出書」 |

納税地が変わった場合は「所得税・消費税の納税地の異動又は変更に関する届出書」と「個人事業の開業・廃業等届出書」を税務署に提出しましょう。

納税地が変わらない場合は「個人事業の開業・廃業等届出書」の提出のみで大丈夫です。

また令和5年1月1日以降の引越しであれば、納税地の変更にかかわらず提出するのは「個人事業の開業・廃業等届出書」のみ。

確定申告をする際には、新住所を記入するだけで手続きが完了します。

反対に白色申告の場合は「個人事業の開業・廃業等届出書」の提出が不要です。

納税地が変わった場合は「所得税・消費税の納税地の異動又は変更に関する届出書」のみを提出しましょう。

納税地が変わらない場合は、特に提出する書類はありません。

自宅以外の事務所を納税地としている場合

自宅以外の事務所を納税地としている際も、引越しを行えば住所変更の手続きが必要です。

しかし、自宅のみの引越しで事務所が変わらない場合は、事業についての手続きは必要ありません。

手続きが必要になるのは、住居はそのままで事務所を移転する場合です。

横にスクロールします

| 必要な書類 | |

|---|---|

| 納税地が変わった場合 | ・「所得税・消費税の納税地の異動又は変更に関する届出書」 ・「個人事業の開業・廃業等届出書」 |

| 納税地が変わらない場合 | 「個人事業の開業・廃業等届出書」 |

納税地が変わる場合は「所得税・消費税の納税地の異動又は変更に関する届出書」と「個人事業の開業・廃業等届出書」の提出を行いましょう。

納税地が変わらない場合は「個人事業の開業・廃業等届出書」のみの提出で手続きが完了します。

しかし令和5年1月1日以降の移転は、「個人事業の開業・廃業等届出書」のみの提出でOK。

移転を行なった翌年の確定申告で、移転先の住所を記載するだけで住所変更の手続きが完了です。

従業員を雇っている場合

従業員を雇っている個人事業主は、住所変更の他に様々な手続きを行う必要があります。

横にスクロールします

| 必要な書類 | |

|---|---|

| 納税地が変わった場合 | ・「所得税・消費税の納税地の異動又は変更に関する届出書」 ・「個人事業の開業・廃業等届出書」 |

| 納税地が変わらない場合 | 「個人事業の開業・廃業等届出書」 |

納税地が変わる場合は「所得税・消費税の納税地の異動又は変更に関する届出書」と「個人事業の開業・廃業等届出書」の提出。

納税地が変わらない場合は「個人事業の開業・廃業等届出書」の提出を行いましょう。

それ以外には「従業員の社会保険に関する手続き」「労災保険に関する手続き」があります。

横にスクロールします

| 必要な書類 | |

|---|---|

| 従業員の社会保険に関する手続き | ・「健康保険・厚生年金保険 事業所関係変更(訂正)届」 ・「健康保険・厚生年金保保険 適用事業所名称/所在地変更(訂正)届」 |

| 労災保険に関する手続き | ・「労働保険関係届出書 訂正・取消願(帳票名:労働保険名称、所在地等変更届)」 ・「雇用保険事業主事業所各種変更届」 |

「従業員の社会保険に関する手続き」とは、年金や健康保険などのこと。

年金機構に「健康保険・厚生年金保険 事業所関係変更(訂正)届」と「健康保険・厚生年金保保険 適用事業所名称/所在地変更(訂正)届」を提出しましょう。

また「労災保険に関する手続き」は、労災保険に加入する手続きのこと。

手続きとしては、まず労働基準監督署に「労働保険関係届出書 訂正・取消願(帳票名:労働保険名称、所在地等変更届)」を提出します。

その後ハローワークに「雇用保険事業主事業所各種変更届」を提出し、完了です。

海外に引越しをする場合

海外へ引越しをして日本での住所を残さない場合は「非居住者」になります。

「非居住者」は海外への滞在予定が1年を超え、日本に納税する必要がなくなった方が該当します。

「非居住者」になるのであれば、税務署への住所変更の手続きは必要ありません。

代わりに「個人事業の開業・廃業等届出書」で廃業の手続きを行いましょう。

期限は廃業後1ヶ月以内、提出先は自宅もしくは事務所の納税地です。

また青色申告をしている個人事業主は「所得税の青色申告の取りやめ届出書」も行う必要があります。

個人事業主の住所変更で必要な書類や提出期限

個人事業主の住所変更では、いくつか必要な書類があります。

またそれぞれの書類には提出期限があるので、期限を過ぎないように提出することが大切です。

具体的に、個人事業主の住所変更で必要になる書類は、以下の通りです。

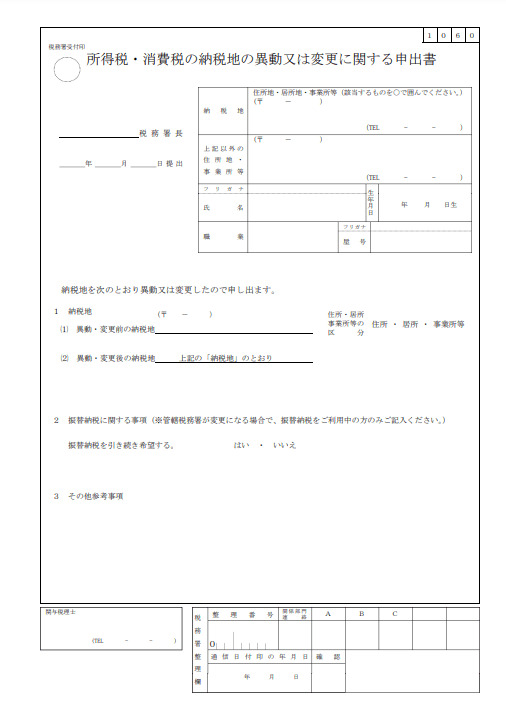

- 所得税・消費税の納税地の異動又は変更に関する申出書

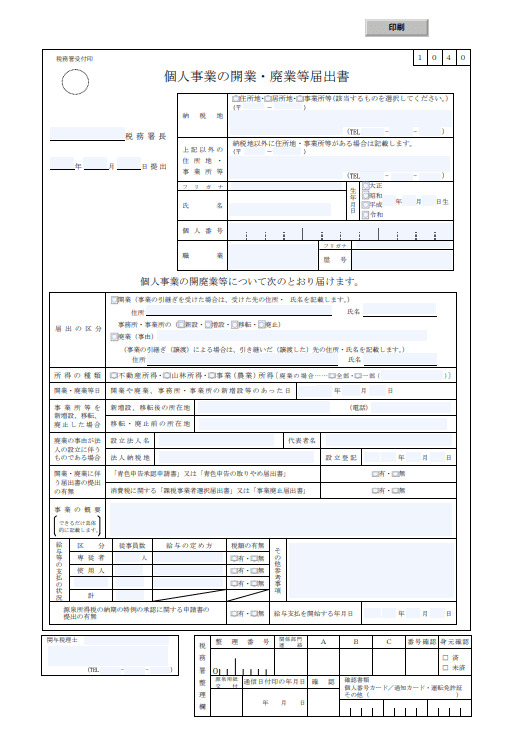

- 個人事業の開廃業等届出書

- 預貯金口座振替依頼書兼納付書送付依頼書

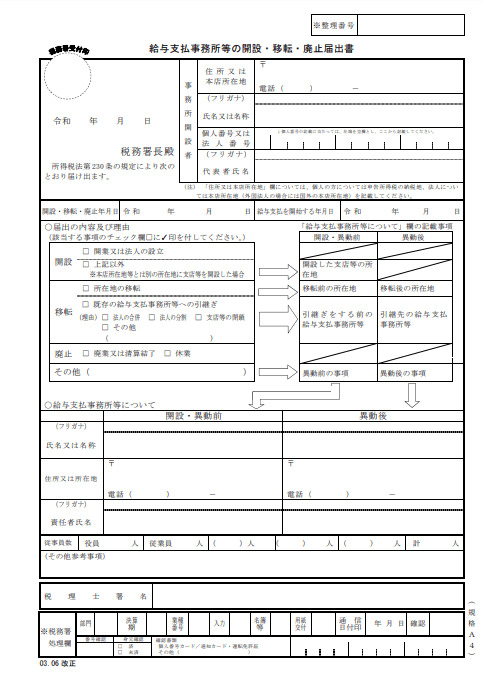

- 給与支払事務所等の開設・移転・廃止届出書

それぞれの書類について、詳しく解説します。

所得税・消費税の納税地の異動又は変更に関する申出書

「所得税・消費税の納税地の異動又は変更に関する申出書」とは、税務署に納税の住所が変更したことを申告する書類です。

| 提出先 | 引越し後の税務署 |

|---|---|

| 提出期限 | なし ※出来るだけ早めに |

基本的に、引越しによって納税地が変更になった場合に提出が必要になります。

しかし、納税地が変わらない場合や、自宅のみの引越しで事務所は変わらない場合は不要です。

また2023年1月1日以降の引越しであれば、提出する必要はありません。

確定申告に、引越し後の住所を記載するだけで住所変更の手続きが行えます。

個人事業の開廃業等届出書

個人事業の開廃業等届出書は、開業した際に「個人事業の開廃業等届出書」を提出した個人事業主が提出する必要があります。

| 提出先 | 税務署 ※事務所等がある場合は移転前の税務署 |

|---|---|

| 提出期限 | 引越しから1ヶ月以内 |

個人事業を始めたことや廃業したことなどを、税務署に申告するための書類です。

「個人事業の開廃業等届出書」を提出することで、節税効果のある青色申告ができることがメリット。

提出方法には、税務署に書面で提出する方法と、e-Taxによるオンラインで提出する方法があります。

預貯金口座振替依頼書兼納付書送付依頼書

振替納税を利用している個人事業主は「預貯金口座振替依頼書兼納付書送付依頼書」を提出する必要があります。

| 提出先 | 引越し後の税務署 |

|---|---|

| 提出期限 | なし ※出来るだけ早めに |

振替納税とは、口座引落しによって国税を納付できるようにする制度のこと。

税金を払う手間が省けるなどのメリットがあります。

預貯金口座振替依頼書兼納付書送付依頼書の提出は、e-Taxから提出する方法、書面で提出する方法の2つ。

金融機関名などを確認できるもの、暗証番号など金融機関の情報が必要です。

e-Taxで提出する際には、利用者識別番号が必要なので注意しましょう。

給与支払事務所等の開設・移転・廃止届出書

給与などの支払いを行う事務所を移転した場合「給与支払事務所等の開設・移転・廃止届出書」を提出しましょう。

| 提出先 | 移転前の税務署 |

|---|---|

| 提出期限 | 移転から1ヶ月以内 |

「給与支払事務所等の開設・移転・廃止届出書」は従業員を雇っている際に必要になる書類。

提出には、納税者の個人番号を記入する必要があるので、確認をしておくようにしましょう。

しかし「個人事業の開廃業等届出書」を提出した場合は、提出する必要がありません。

個人事業主の住所変更の方法

個人事業主が住所変更を行いたい場合、どのように手続きを行えばよいのでしょうか?

個人事業主の住所変更を行う方法は、以下の2つです。

- 方法①税務署で住所変更

- 方法②e-taxを使ってオンラインで住所変更

それぞれの方法について、詳しく解説します。

方法①税務署で住所変更

税務署に必要書類を提出し、住所変更を行う方法です。

引っ越し前、引っ越し後、どちらの税務署かは提出する書類によって異なります。

まず、税務署で必要な書類と提出先の税務署は以下の通りです。

横にスクロールします

| 書類 | 提出先 | 期限 |

|---|---|---|

| 所得税・消費税の納税地の 異動又は変更に関する申出書 |

引っ越し後の税務署 | なし ※出来るだけ早めに |

| 個人事業の開廃業等届出書 | どちらの税務署でも可 ※事務所等がある場合は移転前の税務署 |

引越しから1ヶ月以内 |

| 預貯金口座振替依頼書 兼納付書送付依頼書 (振替納税を利用している場合) |

引っ越し後の税務署 | なし ※出来るだけ早めに |

| 給与支払事務所等の開設・ 移転・廃止届出書 (従業員を雇っている場合) |

引っ越し前の税務署 | 移転から1ヶ月以内 |

それぞれ提出する税務署が異なるので、必要な書類ごとに税務署を訪れましょう。

必要書類は、インターネットでのダウンロード、区役所、税務署、県税事務所で取得できます。

必要書類を記入して税務署に提出、案内に従って手続きを進めましょう。

方法②e-taxを使ってオンラインで住所変更

e-taxとは、国税庁が運営する、国税に係る申告・申請・納税に係るオンラインサービスのこと。

e-taxを利用すれば、オンラインでも住所変更を行えます。

e-taxでの提出方法は、本人確認の必要がない点、いつでも手続きできる点が嬉しいポイント。

しかしe-taxを利用する場合は、半角16桁の利用者識別番号が必要です。

利用者識別番号は、ウェブからマイナンバーカードを使ってアカウント登録することで取得できます。

個人事業主が引越しをしたことによる確定申告への影響は?

個人事業主が引っ越しを行うと、確定申告にどのような影響があるのでしょうか?

- 引越しが同一市内である場合

- 確定申告までに住所変更をしていない場合

気になる確定申告への影響を、上記の2つのケース別に詳しく解説します。

引越しが同一市内である場合

納税地に変更がない場合「個人事業の開業・廃業等届出書」のみで住所変更を行えます。

「所得税・消費税の納税地の異動又は変更に関する申出書」の提出は不要。

そのため、納税地に変更がある場合と比べて、手続きの手間を減らすことができます。

また確定申告に至っても、通常の確定申告の手続きと変わりはありません。

基本的に、引越しをした翌年の確定申告で新しい住所を記載することで手続きが完了します。

確定申告に新しい住所を記載することを忘れなければ、特に問題なく確定申告が可能です。

確定申告までに住所変更をしていない場合

確定申告までに住所変更をしていなくても、2023年1月1日以降の引越しであれば問題ありません。

そのような場合は、確定申告に新住所を記載するだけで解決します。

しかし「個人事業の開業・廃業等届出書」を提出しなければ、支払う税金が増える恐れがあるため注意が必要です。

「個人事業の開業・廃業等届出書」は、転居から1ヶ月以内と期限が決まっています。

提出期限が土・日曜日・祝日等に当たる場合は、これらの日の翌日が期限です。

個人事業主の住所変更後の確定申告の書き方や注意点

個人事業主が住所変更をした後、確定申告の書き方には少し気をつけるべき点があります。

また注意点もあるため、確定申告前にはきちんとポイントを押さえておくようにしましょう。

- 確定申告では新住所を書く

- 提出は引越し先の税務署

それぞれの項目について、詳しく解説します。

確定申告では新住所を書く

確定申告時に引越しを終えている場合は、住所は引越し後のものを記載しましょう。

確定申告で記載する住所の定義は、1月1日に住民票を置いている所在地です。

また引越し済みであり住民票を移していない場合でも、確定申告には新住所を記載する必要があります。

基本的に「生活を拠点としている場所」が新住所であるのならば、新住所を記載しましょう。

しかし1月2日以降に引越しをした場合、確定申告には旧住所を記載する必要があります。

間違って記載しないように注意が必要です。

提出は手続き時に住んでいる税務署

確定申告の提出先は、基本的に確定申告を行う時点で住んでいる管轄の税務署です。

納税地が変わらないのであれば問題ないですが、納税地が変わる場合は注意しましょう。

確定申告の住所は、引越しが1月1日以前か1月2日以降かによって異なることは前の見出しで解説しました。

確定申告の提出先は、手続き時に住んでいる場所がどちらなのかによって異なります。

確定申告を提出する時に引越しを終えているのであれば、引越し先の税務署に提出しましょう。

しかし提出をしてから引越しを行うのであれば、引越し前の税務署で手続きを行います。

まとめ

個人事業主の引越しについて、住所変更で必要な手続きや方法などを解説しました。

現在は税務署で手続きをする他に、e-taxを使ってオンラインで手続きをすることもできます。

提出する書類には期限があるものもあるので、忘れないように手続きを行いましょう。

引越しでの手間を少しでも減らしたいのであれば、一括見積もりサイト「引越し侍」がおすすめ。

引越し侍は、業界最大級の提携業者数で引越し業者の比較見積もりを代わりに行ってくれます。

登録や利用も無料なので、ぜひこの機会に利用してみてくださいね。

- 8万件の豊富な口コミから簡単に業者を比較可能!

- 大手から地域密着型の業者まで幅広くラインナップ!

- 分かりやすいシステムなので簡単操作で複数の業者から見積もりがとれます!